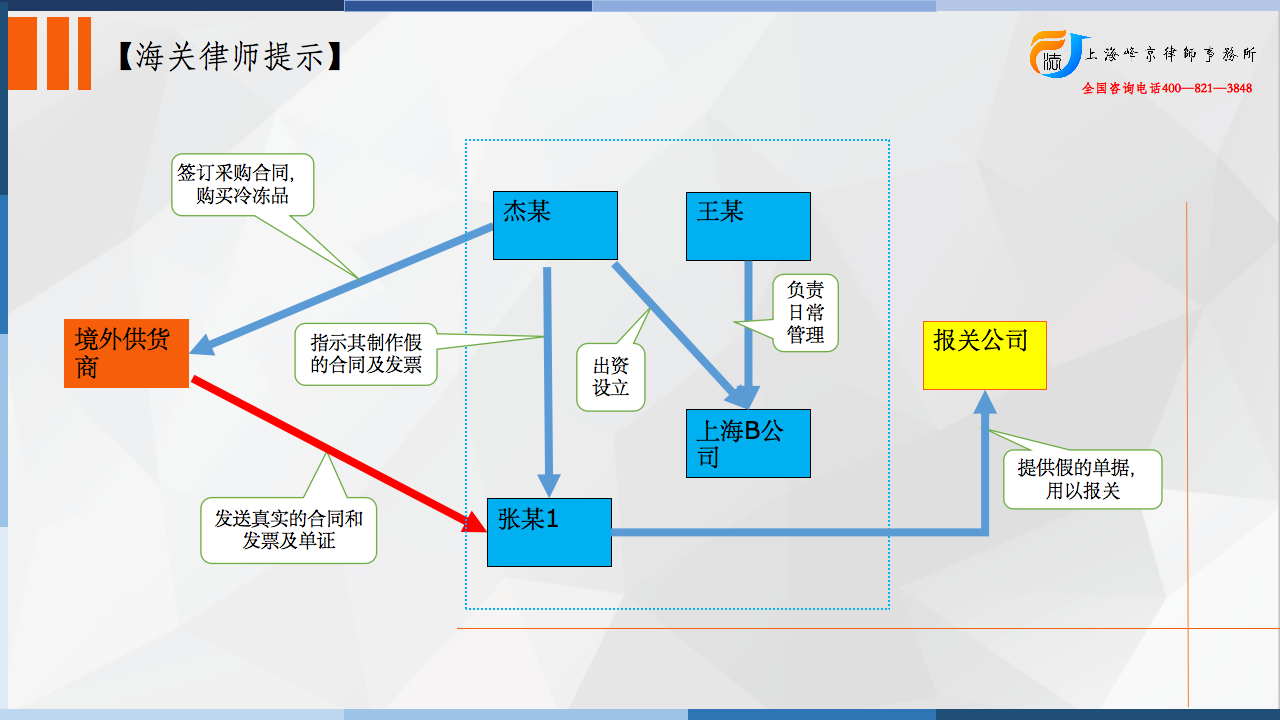

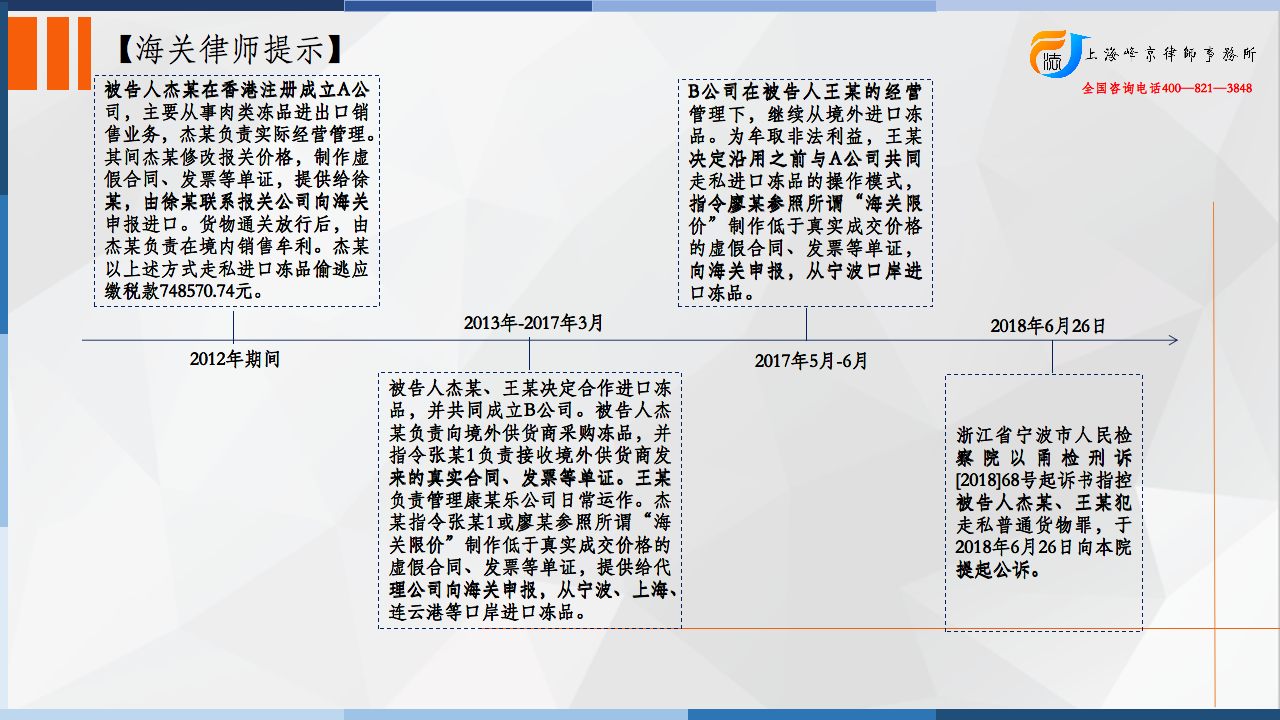

2012年下半年,被告人杰某、王某决定合作进口冻品。为便于开展进口业务,王某于同年9月将其亲属名下的上海某康公司变更为上海B公司,法定代表人变更为王某;2013年5月,王某又将B公司注册资本从50万元增加至500万元,其中部分注册资金由杰某提供。在合作进口冻品期间,王某负责B公司日常经营管理,雇佣廖某、卢某等人从事公司单证、财务等工作。杰某则指派A公司的员工张某1常驻B公司,与廖某等人配合操作冻品进口的具体事项,并定期至B公司与王某、廖某、张某1等人开会商讨进口过程中的相关事项。

在具体进口过程中,被告人杰某负责向境外供货商采购冻品,并指令张某1负责接收境外供货商发来的真实合同、发票等单证。王某负责管理B公司日常运作、联系部分经营单位。廖某搜集同期其他公司顺利进口同类冻品的申报价格(即所谓“海关限价”),提供给杰某作为申报参考价格。2014年9月后,王某亦参与搜集所谓“海关限价”作为申报参考价格。杰某指令张某1或廖某参照所谓“海关限价”制作低于真实成交价格的虚假合同、发票等单证,提供给代理公司向海关申报,从宁波、上海、连云港等口岸进口冻品。货物通关放行后,由杰某负责在境内销售牟利,销售所得由杰某支配,王某以及B公司收取相对固定的费用。

争议焦点:

1、本案中公诉机关所谓“真实合同”究竟是海外采购合同还是进口环节的合同。

2、被告认为,公诉机关将香港A公司的海外采购价格作为进口环节所谓“真实交易价格”没有法律依据。

3、本案公诉机关指控被告人犯罪的关键证据偷逃税款核定证明书存在重大瑕疵,其计算的基数依据错误。

法院认为:

1、在A公司向外商采购后,直到国内终端销售前,只有一个买卖行为,并不存在其他买卖行为;而货物从境外到境内转移的过程,只是一种进口行为,是买家完成货物买卖的环节之一。

所以应该按照海外采购合同中的价格来作为“真实交易价格”,而不应按进口环节签订的合同中的价格来确定,因为其仅仅是一种代理关系,而不是独立的买卖关系。

2、公诉机关通知宁波海关补充了证据,关于原核税证明书形式上遗漏特别关税(反倾销税和反补贴税),且在时间表述上有瑕疵的情况,核税机构已经就此作出说明,并将补充完整的税款明细表在第二次庭审中出示。该证据已经庭审质证,并与本案的其他在案证据能相互印证,可作为定案证据。

张严锋走私犯罪辩护律师团队提示:

在伪报价格型走私犯罪中应如何确定货物的计税价格

根据《走私意见》第十一条第二款之规定,“对实际成交价格的认定,在无法提取真、伪两套合同、发票等单证的情况下,可以根据犯罪嫌疑人、被告人的付汇渠道、资金流向、会计账册、境内外收发货人的真实交易方式,以及其他能够证明进出口货物实际成交价格的证据材料综合认定。”

另根据《中华人民共和国海关计核涉嫌走私的货物、物品偷逃税款暂行办法》第十六条及第十七条之规定,“(1)涉嫌走私的货物能够确定成交价格的,其计税价格应当以该货物的成交价格为基础审核确定。(2)涉嫌走私的货物成交价格经审核不能确定的,其计税价格应当依次以下列价格为基础确定:(一)海关所掌握的相同进口货物的正常成交价格;(二)海关所掌握的类似进口货物的正常成交价格;(三)海关所掌握的相同或者类似进口货物在国际市场的正常成交价格;(四)国内有资质的价格签证机构评估的涉嫌走私货物的国内市场批发价格减去进口关税和其他进口环节税以及进口后的利润和费用后的价格,其中进口后的各项费用和利润综合计算为计税价格的20%,其计算公式为:计税价格=国内市场批发价格1+进口关税率+消费税率+增值税率+进口关税率×增值税率1-消费税率+20%(五)涉嫌走私的货物或者相同、类似货物在国内依法拍卖的价格减去拍卖费用后的价格;(六)按其他合理方法确定的价格。”

整理:上海峰京律师事务所 张严锋 乔磊

沪公网安备 31011502003895号

沪公网安备 31011502003895号