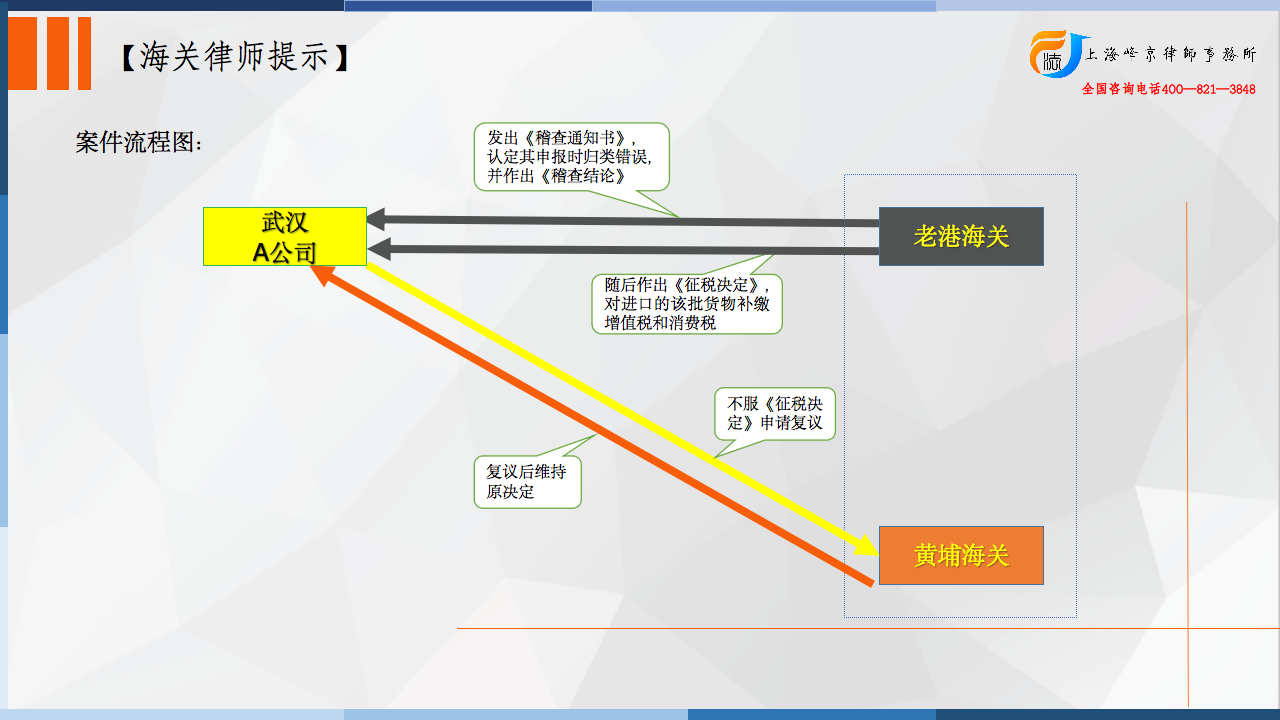

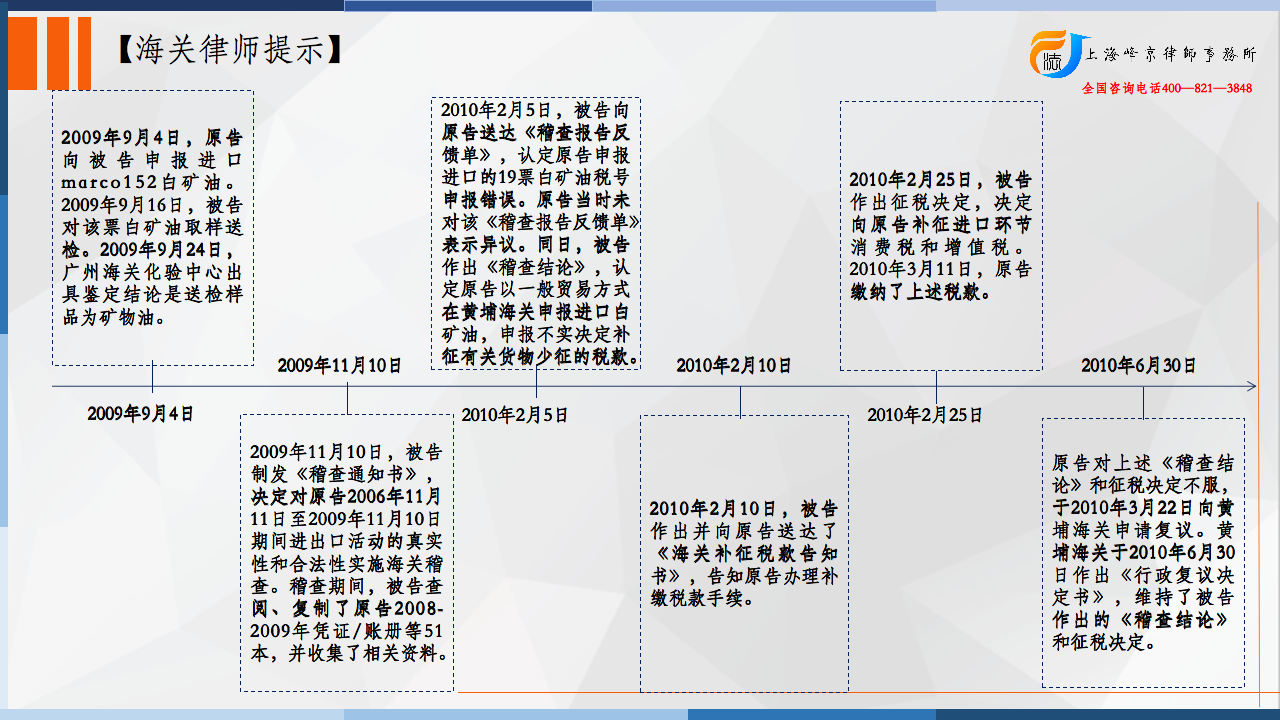

2009年9月4日,原告向被告申报进口marco152白矿油,报关单号码52012009101928675。2009年9月16日,被告对该票白矿油取样送检。2009年9月24日,广州海关化验中心出具GZ2009093404号《中国海关进出境货物(物品)化验鉴定证书》,化验结果为:样品主要成分是碳数14-21的烷烃,初馏点274.0℃,10%馏出温度313.2℃,90%馏出温度358.8℃,终馏点374.1℃;鉴定结论是送检样品为矿物油。2009年11月10日,被告制发埔老关稽通(2009)52010044号《稽查通知书》,决定对原告2006年11月11日至2009年11月10日期间进出口活动的真实性和合法性实施海关稽查。稽查期间,被告查阅、复制了原告2008-2009年凭证/账册等51本,并收集了原告进口数据、报关单、税单、产品技术资料、化验鉴定证书、原告营业执照、报告等资料。2010年2月5日,被告向原告送达黄埔老港海关稽反(2010)200952010044号《稽查报告反馈单》,认定原告2009年以2710191990申报进口的19票白矿油税号申报错误,均应归入2710199900项下。原告当时未对该《稽查报告反馈单》表示异议。同日,被告作出黄埔老港海关稽结(2010)200952010044号《稽查结论》,认定原告于2009年2月4日至2009年10月30日期间,以一般贸易方式在黄埔海关申报进口白矿油共757740公斤,折合916251.5115升,涉及19票报关单,申报商品编码为2710191990,根据《中华人民共和国海关进出口货物征税管理办法》第九条第一款、第二款,《中华人民共和国海关法》第四十二条的规定,经对原告报关单号为520120091019028675的进口货物进行抽样送检,确定样品为“矿物油”,税号为2710199900,原告上述19票报关单项下进口的白矿油与取样送检的进口货物品质一致,均应归入2710199900项下,消费税率为0.8元/升,根据《中华人民共和国海关法》第六十二条的规定,决定补征有关货物少征的税款(实际缴款金额以海关填发的税款专用缴款书为准)。

2010年2月10日,被告作出并向原告送达了2010(085)-2010(093)号《海关补征税款告知书》,告知原告办理补缴税款手续。

2010年2月25日,被告作出征税决定,决定向原告补征进口环节消费税共计人民币327661.43元、增值税共计人民币55702.42元,两项共计人民币383363.85元。2010年3月11日,原告缴纳了上述税款。事后,原告对上述《稽查结论》和征税决定不服,于2010年3月22日向中华人民共和国黄埔海关申请复议。中华人民共和国黄埔海关于2010年6月30日作出黄埔海关复字(2010)0006-0015号《行政复议决定书》,维持了被告作出的《稽查结论》和征税决定。原告收到该复议决定后仍不服,诉至本院。

争议焦点:

原告A公司诉称:黄埔老港海关作出的《稽查结论》及被告据此作出的补税决定缺乏事实和法律依据,依法应予撤销。被告不具备归类职权,其行为属于越权行为;《反馈单》和《稽查结论》同时制作送达原告属于程序违法。

法院认为:

一、关于被告稽查和补征税款的职权问题。

《中华人民共和国海关稽查条例》第二条规定:“本条例所称海关稽查,是指海关自进出口货物放行之日起3年内或者在保税货物、减免税进口货物的海关监管期限内,对被稽查人的会计帐簿、会计凭证、报关单证以及其他有关资料(以下统称帐簿、单证等有关资料)和有关进出口货物进行核查,监督被稽查人进出口活动的真实性和合法性。”第二十一条规定:“海关稽查组实施稽查后,应当向海关提出稽查报告。稽查报告报送海关前,应当征求被稽查人的意见。被稽查人应当自收到稽查报告之日起7日内,将其书面意见送交海关。”第二十二条规定:“海关应当自收到稽查报告之日起30日内,作出海关稽查结论并送达被稽查人。”第二十三条规定:“经海关稽查,发现关税或者其他进口环节的税收少征或者漏征的,由海关依照海关法和有关税收法律、行政法规的规定向被稽查人补征;因被稽查人违反规定而造成少征或者漏征的,由海关依照海关法和有关税收法律、行政法规的规定追征。”根据上述规定,被告黄埔老港海关有权对原告A公司已入关的进口货物实施海关稽查,并作出稽查结论;而且在发现有少征或漏征税款情形的,有权予以补征。

二、被告作出《稽查结论》程序的合法性。

《中华人民共和国海关稽查条例》第二十一条规定:“海关稽查组实施稽查后,应当向海关提出稽查报告。稽查报告报送海关前,应当征求被稽查人的意见。被稽查人应当自收到稽查报告之日起7日内,将其书面意见送交海关。”第二十二条规定:“海关应当自收到稽查报告之日起30日内,作出海关稽查结论并送达被稽查人。”根据上述规定,被稽查人在收到稽查征求意见书后有意见的应当在7天内提出,然后海关制发稽查结论并送达被稽查人。本案被告于2010年2月5日向原告制发了《稽查报告反馈单》,原告明确表示“对此内容无异议”并在《稽查报告反馈单》上签名确认。在征求到原告的意见后,同日被告再向其制发了《稽查结论》。被告征求原告对稽查报告的意见是在其制发《稽查结论》之前,且《稽查结论》是在法定期限内做出,故程序合法。因原告在《稽查报告反馈单》上签名确认并表示对其内容无异议视为其认可该稽查报告的内容,故原告主张被告作出《稽查报告反馈单》和《稽查结论》在同一天,剥夺了其提出书面意见的权利,程序不合法的理由不成立,本院不予支持。

三、关于被告作出涉案补税决定的合法性问题。

《中华人民共和国海关法》第六十二条规定:“进出口货物、进出境物品放行后,海关发现少征或者漏征税款,应当自缴纳税款或者货物、物品放行之日起一年内,向纳税义务人补征。因纳税义务人违反规定而造成的少征或者漏征,海关在三年以内可以追征。”《中华人民共和国海关稽查条例》第二十三条规定:“经海关稽查,发现关税或者其他进口环节的税收少征或者漏征的,由海关依照海关法和有关税收法律、行政法规的规定向被稽查人补征;因被稽查人违反规定而造成少征或者漏征的,由海关依照海关法和有关税收法律、行政法规的规定追征。”被告在上述《稽查结论》的基础上,对原告已申报入关的涉案白矿油补征税款的行为事实和法律依据充分,应予维持。

综上所述,被告对原告报关单号为520120091019028675的进口白矿油进行抽样送检后,根据广州海关化验中心经化验后出具的GZ2009093404号《中国海关进出境货物(物品)化验鉴定证书》,认定送检样品为“矿物油”,并据此认定原告在2009年2月4日至2009年10月30日期间以一般贸易方式在黄埔海关申报进口的19票报关单项下进口的白矿油与取样送检的进口货物品质一致,应当归入2710199900项下和按照0.8元/升的消费税率征税,作出《稽查结论》,进而作出涉案补征税款决定认定事实清楚,证据确凿,适用法律正确,程序合法,依法应予维持。

张严锋海关稽查律师团队提示:

1、海关对进出口货物实施海关稽查的定义及对象

海关稽查,是指海关自进出口货物放行之日起3年内或者在保税货物、减免税进口货物的海关监管期限内及其后的3年内,对与进出口货物直接有关的企业、单位的会计账簿、会计凭证、报关单证以及其他有关资料(以下统称账簿、单证等有关资料)和有关进出口货物进行核查,监督其进出口活动的真实性和合法性。

海关对下列与进出口货物直接有关的企业、单位实施海关稽查:(一)从事对外贸易的企业、单位;(二)从事对外加工贸易的企业;(三)经营保税业务的企业;(四)使用或者经营减免税进口货物的企业、单位;(五)从事报关业务的企业;(六)海关总署规定的与进出口货物直接有关的其他企业、单位。

2、海关对进出口货物实施海关稽查的实施

海关进行稽查时,可以行使下列职权:(一)查阅、复制被稽查人的账簿、单证等有关资料;(二)进入被稽查人的生产经营场所、货物存放场所,检查与进出口活动有关的生产经营情况和货物;(三)询问被稽查人的法定代表人、主要负责人员和其他有关人员与进出口活动有关的情况和问题;(四)经直属海关关长或者其授权的隶属海关关长批准,查询被稽查人在商业银行或者其他金融机构的存款账户。

海关进行稽查时,发现被稽查人有可能转移、隐匿、篡改、毁弃账簿、单证等有关资料的,经直

属海关关长或者其授权的隶属海关关长批准,可以查封、扣押其账簿、单证等有关资料以及相关电子数据存储介质。采取该项措施时,不得妨碍被稽查人正常的生产经营活动。海关对有关情况查明或者取证后,应当立即解除对账簿、单证等有关资料以及相关电子数据存储介质的查封、扣押。

海关进行稽查时,发现被稽查人的进出口货物有违反海关法和其他有关法律、行政法规规定的嫌疑的,经直属海关关长或者其授权的隶属海关关长批准,可以查封、扣押有关进出口货物。

3、海关对进出口货物实施海关稽查的处理结果

经海关稽查,发现关税或者其他进口环节的税收少征或者漏征的,由海关依照海关法和有关税收法律、行政法规的规定向被稽查人补征;因被稽查人违反规定而造成少征或者漏征的,由海关依照海关法和有关税收法律、行政法规的规定追征。被稽查人在海关规定的期限内仍未缴纳税款的,海关可以依照海关法第六十条第一款、第二款的规定采取强制执行措施。

经海关稽查,认定被稽查人有违反海关监管规定的行为的,由海关依照海关法和海关行政处罚实施条例的规定处理。与进出口货物直接有关的企业、单位主动向海关报告其违反海关监管规定的行为,并接受海关处理的,应当从轻或者减轻行政处罚。

经海关稽查,发现被稽查人有走私行为,构成犯罪的,依法追究刑事责任;尚不构成犯罪的,由海关依照海关法和海关行政处罚实施条例的规定处理。

整理:上海峰京律师事务所 张严锋 乔磊

沪公网安备 31011502003895号

沪公网安备 31011502003895号